Как опытный криптоинвестор, внимательно следящий за рыночными тенденциями, я нахожу недавний бычий прогноз Goldman Sachs на фондовом рынке весьма интригующим. Перспектива пассивных инвестиционных инструментов, которые принесут миллиарды в третьем квартале и второй половине года, действительно может привести к значительному росту цен на различные классы активов, включая акции и, возможно, криптовалюту.

🌙 Лунные прибыли зовут! В CryptoMoon новости летят так, что твои инвестиции готовы рвануть в космос – не упусти свой шанс!

Присоединиться в TelegramВ начале июля Goldman Sachs сигнализирует об оптимизме в отношении фондового рынка, размахивая бычьим флагом. Эта уверенность возникает из-за ожиданий значительного притока средств из пассивных инвестиционных фондов в начале третьего квартала и во второй половине этого года, которые в совокупности называются «стеной денег».

Как криптоинвестор, я наткнулся на глубокий анализ Скотта Рубнера, управляющего директора и специалиста по тактике в подразделении глобальных рынков Goldman. Основываясь на его точке зрения, изложенной в отчете Bloomberg, я считаю, что цены на акции могут вырасти из-за устойчивых сезонных тенденций и потенциально повышенного участия розничных инвесторов.

Как аналитик, я наткнулся на интересное наблюдение в заметке Рубнера. Он упоминает оживление розничных трейдеров примерно в июле, добавляя, что эта тенденция восходит как минимум к 1928 году. Примечательно, что первые пятнадцать дней этого месяца исторически были самым прибыльным двухнедельным периодом для акций. Однако важно отметить, что доходность акций имеет тенденцию снижаться после 17 июля.

Индекс S&P 500 может похвастаться впечатляющей полосой положительной доходности в июле за последние девять лет, средний прирост составил 3,7%. Индекс Nasdaq 100 опережает его, показывая положительные результаты за каждый из последних 16 июля и среднюю доходность 4,6%.

По расчетам Рубнера, прогнозируемый приток составит около 0,09 процентных пунктов или почти 26 миллиардов долларов каждый июль, исходя из текущих рыночных условий и массы пассивных активов в размере 29 триллионов долларов, доступных для захвата.

Индивидуальные инвесторы за пределами учреждений также могут положительно повлиять на сектор криптовалют. Это произошло после того, как в начале этого года институциональные инвесторы на рынках США представили биткойн-ETF для спотовой торговли.

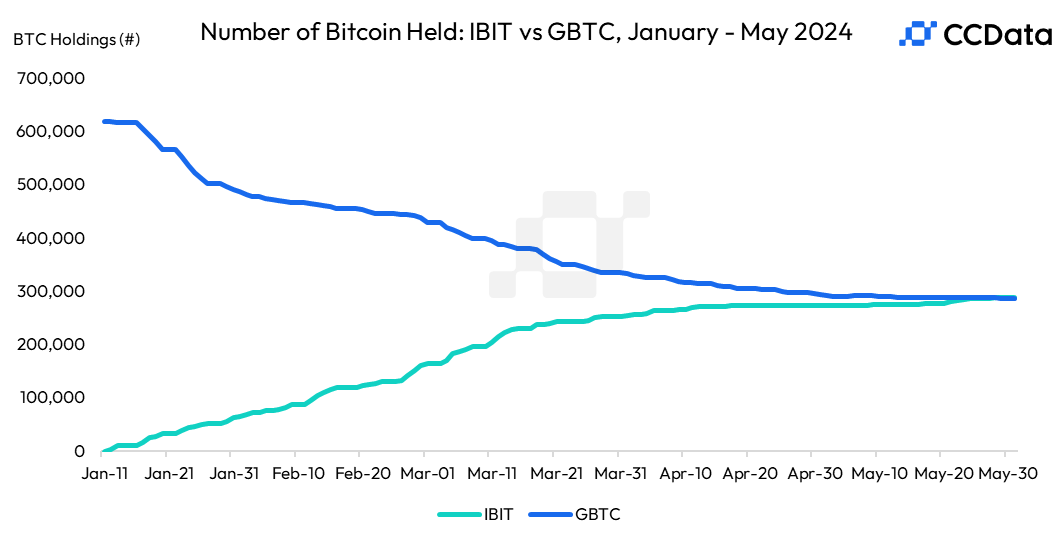

Как криптоинвестор, я слежу за развитием событий на рынке биткойн-ETF. В начале этого года к нам пришли захватывающие новости, когда CryptoGlobe сообщил, что iShares Bitcoin Trust (IBIT) BlackRock превзошел Grayscale Bitcoin Trust (GBTC) по количеству биткойнов, что сделало его крупнейшим в мире биржевым фондом. Это означает, что все больше институциональных инвесторов получают доступ к цене Биткойна через IBIT.

Эксперты объясняют, что недавняя тенденция перехода инвесторов от GBTC Grayscale к биткойн-ETF BlackRock может быть связана с более высокими комиссиями Grayscale. Поскольку первый был конвертирован в спотовый биткойн-ETF, а несколько аналогичных продуктов стали доступны в США, инвесторы сочли более дешевые альтернативы BlackRock более привлекательными.

Как криптоинвестор, я заметил интересное развитие событий в мире традиционных финансов: BlackRock, один из крупнейших управляющих активами в мире, начал инвестировать в Биткойн через свои фонды, ориентированные на доходы и облигации. В частности, нормативные документы показывают, что Фонд возможностей стратегического дохода BlackRock и Фонд стратегических глобальных облигаций приобрели акции iShares Bitcoin Trust. Этот шаг указывает на то, что даже институциональные инвесторы, такие как BlackRock, признают потенциальную ценность Биткойна как части диверсифицированного инвестиционного портфеля.

Смотрите также

- Прогноз нефти

- Анализ THORChain: тенденции рынка криптовалют RUNE

- Курс евро к злотому прогноз

- Курс юаня прогноз

- Анализ Aethir: тенденции рынка криптовалют ATH

- Курс доллара к леву прогноз

- Анализ Dogecoin: тенденции рынка криптовалют DOGE

- Лидеры роста и падения

- Анализ Cardano: тенденции рынка криптовалют ADA

- Анализ New XAI Gork: тенденции рынка криптовалют GORK

2024-06-07 03:09